Kluczowe informacje:

- Obligacje Getin Banku wiążą się z wysokim ryzykiem utraty kapitału.

- Restrukturyzacja banku w 2020 roku doprowadziła do umorzenia obligacji.

- Ochrona do 100 tys. zł dotyczy tylko depozytów, nie obligacji.

- Inwestorzy powinni analizować rating kredytowy banku przed inwestycją.

- Alternatywy, takie jak obligacje skarbowe i fundusze inwestycyjne, mogą być bardziej stabilne.

Czy inwestowanie w obligacje Getin Bank jest opłacalne?

Inwestowanie w obligacje Getin Banku budzi wiele wątpliwości. Obligacje te są obarczone znacznym ryzykiem utraty kapitału, co czyni je mniej atrakcyjnym wyborem dla ostrożnych inwestorów. Po przymusowej restrukturyzacji banku w 2020 roku, wielu inwestorów straciło całość zainwestowanych środków. Chociaż obligacje mogą oferować wyższe stopy zwrotu niż tradycyjne depozyty, ryzyko związane z ich zakupem jest znaczne.

Aktualne warunki rynkowe również nie sprzyjają inwestycjom w obligacje Getin Banku. Ochrona do 100 tys. zł przez Bankowy Fundusz Gwarancyjny dotyczy jedynie depozytów, a nie obligacji korporacyjnych. Dlatego inwestorzy, którzy zdecydują się na zakup tych papierów wartościowych, powinni być świadomi, że mogą stracić więcej, niż zainwestowali. Warto rozważyć inne opcje inwestycyjne, które mogą zapewnić większe bezpieczeństwo.

Analiza ryzyk związanych z obligacjami Getin Bank

Inwestowanie w obligacje Getin Banku wiąże się z kilkoma istotnymi ryzykami. Ryzyko kredytowe jest jednym z najważniejszych aspektów, ponieważ bank przeszedł restrukturyzację, co może wpłynąć na jego zdolność do spłaty zobowiązań. Inwestorzy muszą być świadomi, że w przypadku dalszych problemów finansowych banku, mogą nie odzyskać swoich pieniędzy.

Kolejnym istotnym ryzykiem jest ryzyko rynkowe, które odnosi się do zmienności cen obligacji na rynku. W przypadku wzrostu stóp procentowych, wartość obligacji może spaść, co sprawi, że ich sprzedaż przed terminem wykupu będzie mniej opłacalna. Ryzyko płynności również nie może być pomijane, ponieważ w trudnych warunkach rynkowych może być trudno sprzedać obligacje po zadowalającej cenie.

Historia restrukturyzacji banku i jej wpływ na inwestycje

Restrukturyzacja Getin Banku, która miała miejsce w 2020 roku, była kluczowym momentem, który znacząco wpłynął na sytuację inwestorów. Proces ten doprowadził do umorzenia obligacji, co oznaczało, że wielu inwestorów straciło całość zainwestowanego kapitału. W wyniku restrukturyzacji zaufanie do banku uległo znacznemu osłabieniu, a inwestorzy zaczęli obawiać się o bezpieczeństwo swoich środków. Dodatkowo, informacje o nieuczciwych praktykach doradców bankowych, którzy porównywali obligacje do bezpiecznych lokat, spowodowały jeszcze większe wątpliwości wśród potencjalnych nabywców.

W efekcie restrukturyzacji, wielu inwestorów z większym kapitałem znalazło się w trudnej sytuacji, ponieważ ochrona oferowana przez Bankowy Fundusz Gwarancyjny dotyczyła tylko depozytów, a nie obligacji. To znacząco wpłynęło na decyzje inwestycyjne i skłoniło wielu do poszukiwania alternatywnych form inwestycji, które oferowałyby lepsze zabezpieczenia. W obliczu tych okoliczności, inwestorzy powinni dokładnie analizować sytuację finansową banku i jego rating kredytowy przed podjęciem decyzji o inwestycji w obligacje Getin Banku.

Jak ocenić sytuację finansową Getin Banku przed inwestycją?

Aby podjąć świadomą decyzję o inwestycji w obligacje Getin Banku, kluczowe jest zrozumienie jego sytuacji finansowej. Warto skupić się na kluczowych wskaźnikach finansowych, takich jak wskaźnik wypłacalności, wskaźnik zadłużenia czy rentowność aktywów. Analiza tych wskaźników pomoże określić, czy bank jest w stanie zaspokoić swoje zobowiązania wobec obligatariuszy. Dodatkowo, monitorowanie wyników kwartalnych oraz raportów finansowych dostarczy cennych informacji na temat bieżącej sytuacji banku.

Inwestorzy powinni również zwracać uwagę na zmiany w ratingach kredytowych banku, które mogą wskazywać na jego stabilność finansową. Warto zrozumieć, że wyższy rating kredytowy zazwyczaj oznacza mniejsze ryzyko inwestycyjne. Warto także analizować raporty dotyczące płynności, aby upewnić się, że bank ma wystarczające środki do spłaty swoich zobowiązań. Pamiętaj, aby przed podjęciem decyzji o inwestycji zawsze przeprowadzić dokładną analizę finansową, co pozwoli uniknąć nieprzyjemnych niespodzianek.

Wskazówki dotyczące analizy ratingu kredytowego banku

Analiza ratingów kredytowych banku jest kluczowym elementem oceny jego stabilności finansowej. Ratingi kredytowe przyznawane przez agencje takie jak Fitch, Moody's i S&P informują inwestorów o ryzyku związanym z inwestycjami w obligacje danego banku. Wysoki rating oznacza, że bank ma dobrą zdolność do spłaty zobowiązań, co zmniejsza ryzyko utraty kapitału. Z kolei niski rating może wskazywać na problemy finansowe i zwiększone ryzyko niewypłacalności, co powinno budzić niepokój wśród inwestorów.

Inwestorzy powinni regularnie monitorować zmiany w ratingach kredytowych, ponieważ mogą one wpływać na wartość obligacji. Warto również zwrócić uwagę na komentarze agencji ratingowych dotyczące przyszłych perspektyw banku. Ostatecznie, analiza ratingów kredytowych jest niezbędnym krokiem w procesie decyzyjnym przed zakupem obligacji Getin Banku.

| Agencja | Rating Getin Bank | Rating konkurencji |

|---|---|---|

| Fitch | B+ | BBB- (Bank A) |

| Moody's | B2 | Baa3 (Bank A) |

| S&P | B | BBB (Bank A) |

Znaczenie raportów finansowych i wyników kwartalnych

Raporty finansowe i wyniki kwartalne banku są kluczowymi dokumentami, które dostarczają informacji na temat jego kondycji finansowej. Analiza tych raportów pozwala inwestorom ocenić, jak bank radzi sobie z zarządzaniem swoimi aktywami i zobowiązaniami. Ważne jest, aby zwracać uwagę na wskaźniki takie jak zysk netto, wskaźnik wypłacalności oraz wskaźnik zadłużenia. Te dane mogą pomóc w zrozumieniu, czy bank jest w stanie generować zyski oraz czy ma wystarczające zasoby do spłaty swoich długów.

Inwestorzy powinni również analizować trendy w wynikach kwartalnych, ponieważ mogą one wskazywać na przyszłe osiągnięcia banku. Regularne monitorowanie wyników finansowych pozwala na szybką reakcję na zmiany w sytuacji banku, co jest kluczowe w podejmowaniu decyzji inwestycyjnych. Dzięki temu można lepiej ocenić, czy inwestowanie w obligacje Getin Banku jest opłacalne.

Czytaj więcej: Jak zarabiać na obligacjach – skuteczne strategie i ryzyka inwestycyjne

Jakie są bezpieczniejsze alternatywy dla obligacji Getin Bank?

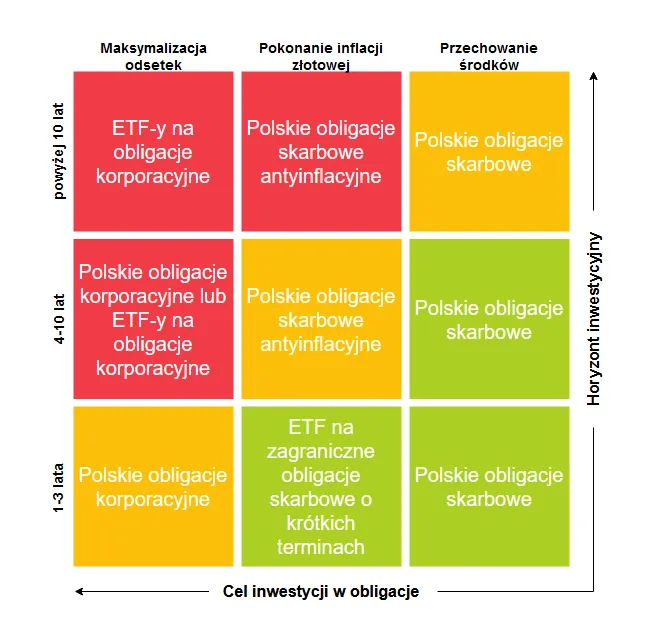

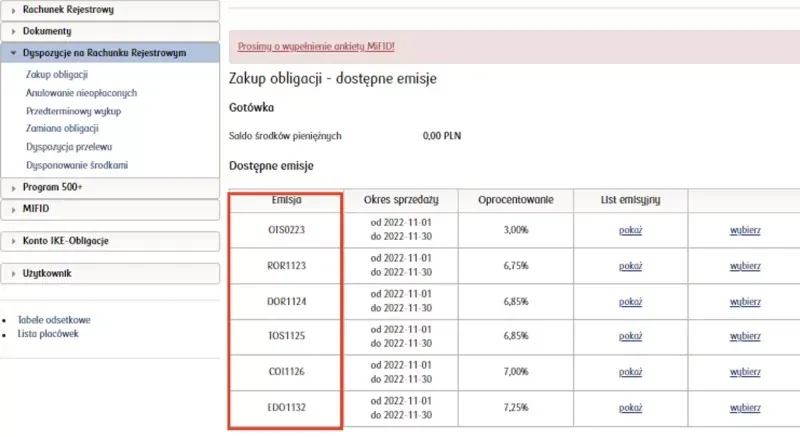

Inwestorzy, którzy obawiają się o bezpieczeństwo swoich środków, powinni rozważyć alternatywy dla obligacji Getin Banku. Obligacje skarbowe to jedna z najbezpieczniejszych opcji inwestycyjnych, ponieważ są emitowane przez rząd i objęte gwarancją państwową. Oferują one stabilne i przewidywalne zwroty, co czyni je atrakcyjnym wyborem dla osób szukających niskiego ryzyka. Dodatkowo, obligacje skarbowe są płynne, co oznacza, że można je łatwo sprzedać na rynku wtórnym, jeśli zajdzie taka potrzeba.

Kolejną opcją są fundusze inwestycyjne, które zapewniają dywersyfikację portfela i zmniejszają ryzyko. Dzięki inwestycjom w fundusze, inwestorzy mogą uzyskać dostęp do różnych klas aktywów, takich jak akcje, obligacje czy nieruchomości, co minimalizuje wpływ ewentualnych strat w jednej z tych kategorii. Fundusze inwestycyjne są również zarządzane przez profesjonalistów, co może być korzystne dla inwestorów, którzy nie mają czasu ani wiedzy, aby samodzielnie zarządzać swoimi inwestycjami. Warto zatem rozważyć te bezpieczniejsze alternatywy, zanim podejmie się decyzję o zakupie obligacji Getin Banku.

Obligacje skarbowe jako stabilna opcja inwestycyjna

Obligacje skarbowe to jedna z najbezpieczniejszych form inwestycji dostępnych na rynku. Ich główną zaletą jest to, że są emitowane przez rząd, co oznacza, że są objęte gwarancją państwową. Dzięki temu inwestorzy mogą mieć pewność, że otrzymają zwrot zainwestowanego kapitału oraz odsetki. Obligacje skarbowe oferują różne terminy zapadalności, co pozwala na dostosowanie inwestycji do indywidualnych potrzeb. Warto również zauważyć, że odsetki od obligacji skarbowych są często zwolnione z podatku dochodowego, co czyni je jeszcze bardziej atrakcyjną opcją dla inwestorów.Fundusze inwestycyjne i ich korzyści w dywersyfikacji portfela

Fundusze inwestycyjne stanowią doskonałą alternatywę dla osób poszukujących bezpieczniejszych opcji inwestycyjnych. Ich główną zaletą jest możliwość dywersyfikacji portfela, co znacząco redukuje ryzyko związane z inwestowaniem. Inwestując w fundusze, można zyskać dostęp do różnych klas aktywów, takich jak akcje, obligacje czy nieruchomości, co pozwala na rozłożenie ryzyka na wiele inwestycji. Dzięki temu, nawet jeśli jedna z inwestycji nie przynosi oczekiwanych zysków, inne mogą zrekompensować te straty.

Dodatkowo, fundusze inwestycyjne są zarządzane przez profesjonalnych menedżerów, co oznacza, że inwestorzy nie muszą samodzielnie analizować rynku ani podejmować decyzji inwestycyjnych. Warto również zauważyć, że fundusze inwestycyjne często oferują różne strategie inwestycyjne, co pozwala na dostosowanie inwestycji do indywidualnych potrzeb i preferencji. W ten sposób, fundusze inwestycyjne mogą być szczególnie korzystne dla osób, które chcą zainwestować swoje środki w sposób bardziej zrównoważony i mniej ryzykowny.

Jak wykorzystać technologię do analizy inwestycji w fundusze?

W dzisiejszym świecie inwestycji, technologia odgrywa kluczową rolę w analizie i podejmowaniu decyzji inwestycyjnych. Inwestorzy mogą korzystać z różnorodnych platform analitycznych, które oferują zaawansowane narzędzia do oceny funduszy inwestycyjnych. Dzięki algorytmom sztucznej inteligencji i uczenia maszynowego, możliwe jest przewidywanie trendów rynkowych oraz ocena ryzyka w czasie rzeczywistym. Używając takich narzędzi, inwestorzy mogą lepiej zrozumieć dynamikę rynku i dostosować swoje strategie inwestycyjne do zmieniających się warunków.

Co więcej, aplikacje mobilne i platformy inwestycyjne umożliwiają śledzenie wyników funduszy na bieżąco, co pozwala na szybszą reakcję na zmiany. Inwestorzy mogą ustawiać powiadomienia o istotnych zmianach w ratingach kredytowych lub wynikach finansowych funduszy, co daje im przewagę w podejmowaniu decyzji. Wykorzystując technologię, można nie tylko zwiększyć efektywność inwestycji, ale także zminimalizować ryzyko, co jest kluczowe w obecnym, dynamicznym środowisku rynkowym.