Kluczowe informacje:

- Premier Mateusz Morawiecki zainwestował łącznie ponad 4,6 miliona złotych w obligacje skarbowe.

- Kupione obligacje to 3-letnie obligacje oparte na WIBOR oraz czteroletnie obligacje z różnym oprocentowaniem.

- Inwestycja została podzielona równo na dwa typy obligacji, każda po 2,3 miliona złotych.

- Oprocentowanie czteroletnich obligacji w pierwszym roku wynosi 1,3 proc., a w kolejnych latach zależy od inflacji.

- Decyzje premiera mogą wpłynąć na zaufanie inwestorów oraz przyszłe inwestycje w obligacje w Polsce.

Jakie obligacje skarbowe kupił premier? Szczegóły inwestycji

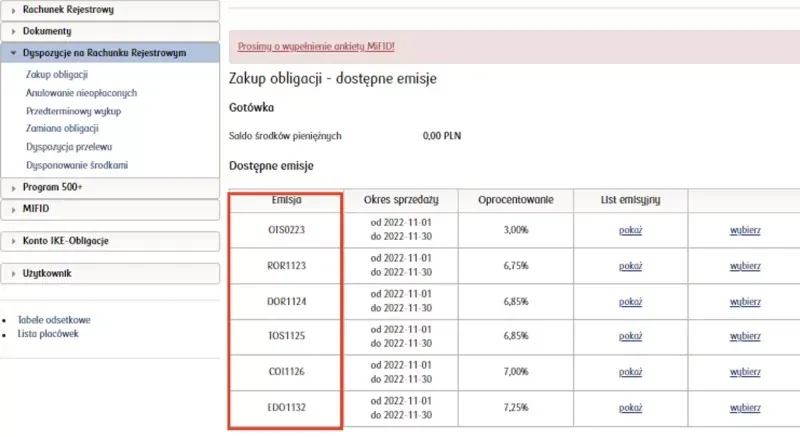

Premier Mateusz Morawiecki dokonał zakupu dwóch różnych typów obligacji skarbowych w 2021 roku. Inwestycja ta, wynosząca łącznie ponad 4,6 miliona złotych, obejmowała 3-letnie obligacje oszczędnościowe oraz czteroletnie obligacje. Każdy z tych typów obligacji ma swoje unikalne cechy, które przyciągają inwestorów, a także różne mechanizmy oprocentowania, co sprawia, że są one interesującą opcją na rynku finansowym.

3-letnie obligacje oszczędnościowe oparte na WIBOR oferują inwestorom możliwość korzystania z dynamicznych warunków rynkowych, podczas gdy czteroletnie obligacje z oprocentowaniem uzależnionym od inflacji mogą zapewnić większą stabilność w dłuższym okresie. Warto przyjrzeć się bliżej tym inwestycjom, aby zrozumieć ich znaczenie dla polskiego rynku obligacji.

Rodzaje obligacji skarbowych nabytych przez premiera

Premier nabył dwa główne typy obligacji: 3-letnie obligacje oszczędnościowe oraz czteroletnie obligacje skarbowe. Pierwsze z nich są oparte na wskaźniku WIBOR, co oznacza, że ich oprocentowanie jest zmienne i dostosowuje się do aktualnych warunków rynkowych. Taki mechanizm może przyciągać inwestorów, którzy liczą na zyski w sytuacji wzrostu stóp procentowych.

Z kolei czteroletnie obligacje oferują stałe oprocentowanie w pierwszym roku, wynoszące 1,3 proc., a w kolejnych latach ich oprocentowanie zależy od wskaźnika inflacji. Taki model może być atrakcyjny dla tych, którzy obawiają się inflacji i szukają zabezpieczenia przed jej skutkami.

Kwoty zainwestowane w poszczególne obligacje

Premier Mateusz Morawiecki podzielił swoją inwestycję równo pomiędzy oba typy obligacji, przeznaczając 2,3 miliona złotych na każdą z nich. Taki podział wskazuje na przemyślaną strategię inwestycyjną, która ma na celu zminimalizowanie ryzyka oraz maksymalizację potencjalnych zysków. Dzięki równemu podziałowi, premier korzysta z zalet obu typów obligacji, co może przynieść korzyści w dłuższym okresie.

| Typ obligacji | Kwota inwestycji (zł) |

| 3-letnie obligacje oszczędnościowe | 2,3 miliona |

| Czteroletnie obligacje | 2,3 miliona |

Cechy obligacji: oprocentowanie i warunki inwestycji

Obligacje skarbowe nabyte przez premiera Mateusza Morawieckiego charakteryzują się różnymi warunkami oprocentowania. W przypadku 3-letnich obligacji oszczędnościowych, oprocentowanie jest oparte na wskaźniku WIBOR, co oznacza, że zmienia się w zależności od aktualnych warunków rynkowych. Taki mechanizm pozwala inwestorom korzystać z potencjalnych wzrostów stóp procentowych, co może zwiększyć ich zyski w czasie trwania obligacji.Natomiast czteroletnie obligacje oferują stałe oprocentowanie w pierwszym roku, wynoszące 1,3 proc. W kolejnych latach oprocentowanie jest uzależnione od wskaźnika inflacji, co sprawia, że te obligacje mogą lepiej chronić kapitał przed spadkiem wartości nabywczej pieniądza. Takie rozwiązanie jest korzystne dla inwestorów, którzy obawiają się inflacji i chcą zabezpieczyć swoje oszczędności.

Oprocentowanie 3-letnich obligacji opartych na WIBOR

Oprocentowanie 3-letnich obligacji oszczędnościowych jest obliczane na podstawie wskaźnika WIBOR, który jest wskaźnikiem referencyjnym dla krótkoterminowych stóp procentowych w Polsce. WIBOR jest ustalany na podstawie ofert banków, które deklarują, po jakiej stawce są gotowe pożyczyć pieniądze innym bankom. Dzięki temu, oprocentowanie tych obligacji może się zmieniać w zależności od sytuacji na rynku finansowym, co może wpływać na wysokość zysków dla inwestorów.

Oprocentowanie czteroletnich obligacji i inflacja

W przypadku czteroletnich obligacji, oprocentowanie w pierwszym roku wynosi 1,3 proc., co daje inwestorom pewność co do zysku w krótkim okresie. W kolejnych latach oprocentowanie jest uzależnione od wskaźnika inflacji, co oznacza, że może się zmieniać w zależności od wzrostu cen. Taki mechanizm ma na celu ochronę inwestycji przed inflacją, co czyni te obligacje atrakcyjną opcją dla osób obawiających się spadku wartości pieniądza w przyszłości.

Czytaj więcej: Gdzie kupić obligacje korporacyjne i uniknąć niebezpieczeństw inwestycyjnych

Dlaczego premier zdecydował się na te inwestycje? Analiza kontekstu

Decyzja premiera Mateusza Morawieckiego o inwestycji w obligacje skarbowe może być postrzegana jako strategiczny krok w kierunku zabezpieczenia kapitału. Inwestycje te oferują stabilność oraz bezpieczeństwo, co jest szczególnie istotne w czasach niepewności gospodarczej. Rządowe obligacje są często uważane za jedną z najbezpieczniejszych form lokowania pieniędzy, co może przyciągać inwestorów szukających niskiego ryzyka.

W porównaniu do innych opcji inwestycyjnych, takich jak akcje czy nieruchomości, obligacje skarbowe mogą oferować bardziej przewidywalne zyski. Inwestorzy mogą być skłonni zainwestować w obligacje, gdyż wiążą się one z mniejszym ryzykiem utraty kapitału. Dodatkowo, w obliczu rosnącej inflacji, inwestycje w obligacje mogą stanowić efektywną metodę ochrony wartości pieniądza, co czyni je atrakcyjną alternatywą dla bardziej ryzykownych inwestycji.

Potencjalne korzyści z inwestycji w obligacje skarbowe

Inwestowanie w obligacje skarbowe niesie ze sobą szereg potencjalnych korzyści. Przede wszystkim, obligacje te zapewniają stabilny i regularny dochód, co czyni je atrakcyjnym rozwiązaniem dla osób planujących długoterminowe inwestycje. Ponadto, inwestycje w obligacje skarbowe są często mniej podatne na wahania rynku, co sprawia, że są one mniej ryzykowne w porównaniu do akcji czy innych instrumentów finansowych.

- Obligacje skarbowe oferują stabilność i przewidywalność zysków.

- Inwestycje w obligacje są uważane za bezpieczną formę lokowania kapitału.

- Możliwość ochrony przed inflacją dzięki oprocentowaniu uzależnionemu od wskaźnika inflacji.

Porównanie z innymi opcjami inwestycyjnymi

Inwestowanie w obligacje skarbowe różni się znacząco od innych form inwestycji, takich jak akcje czy nieruchomości. Obligacje są zazwyczaj postrzegane jako bezpieczniejsza alternatywa, oferująca stabilne i przewidywalne zyski, co czyni je atrakcyjnymi dla inwestorów preferujących mniejsze ryzyko. W przeciwieństwie do akcji, których wartość może znacznie wahać się w krótkim okresie, obligacje zapewniają regularne wypłaty odsetek, co może być korzystne dla osób poszukujących stałego dochodu.

Nieruchomości z kolei mogą przynieść wyższe zyski, ale wiążą się z większym ryzykiem oraz wymagają większych nakładów na utrzymanie i zarządzanie. Warto również zauważyć, że inwestycje w nieruchomości mogą być mniej płynne, co oznacza, że sprzedaż takiej inwestycji może zająć więcej czasu. Z tego powodu, podczas gdy obligacje skarbowe mogą być idealnym rozwiązaniem dla ostrożnych inwestorów, akcje i nieruchomości mogą przyciągać tych, którzy są gotowi podjąć większe ryzyko w zamian za potencjalnie wyższe zyski.

Jakie są implikacje dla rynku obligacji w Polsce?

Decyzje premiera Mateusza Morawieckiego dotyczące inwestycji w obligacje skarbowe mogą mieć istotny wpływ na zaufanie inwestorów na polskim rynku. W miarę jak rząd podejmuje kroki w celu stabilizacji gospodarki, inwestycje w obligacje mogą być postrzegane jako sygnał zaufania do przyszłości. Wzrost zainteresowania obligacjami skarbowymi może przyczynić się do zwiększenia inwestycji publicznych oraz prywatnych, co z kolei może wpłynąć na rozwój rynku finansowego w Polsce.

W dłuższej perspektywie, jeśli inwestycje w obligacje skarbowe będą rosły, możemy spodziewać się również przewidywań dotyczących przyszłych inwestycji w tym obszarze. Eksperci mogą zauważyć, że rosnąca liczba inwestorów zainteresowanych obligacjami skarbowymi może prowadzić do stabilizacji rynków finansowych oraz zwiększenia konkurencyjności w sektorze obligacji. Takie zmiany mogą zachęcać rząd do dalszych reform i innowacji w obszarze finansów publicznych, co w dłuższym okresie korzystnie wpłynie na całą gospodarkę.

Wpływ decyzji premiera na zaufanie inwestorów

Decyzje premiera Mateusza Morawieckiego dotyczące inwestycji w obligacje skarbowe mogą znacząco wpłynąć na zaufanie inwestorów na polskim rynku finansowym. Inwestycje rządowe często są postrzegane jako sygnał stabilności i bezpieczeństwa, co może przyciągać zarówno krajowych, jak i zagranicznych inwestorów. Kiedy premier decyduje się na zakup obligacji, daje to do zrozumienia, że ma zaufanie do przyszłości gospodarki, co może pozytywnie wpłynąć na sentyment inwestycyjny.

Wzrost zaufania inwestorów może prowadzić do zwiększenia aktywności na rynku obligacji, co z kolei może sprzyjać dalszym inwestycjom publicznym i prywatnym. Kiedy inwestorzy czują się pewnie, są bardziej skłonni do angażowania kapitału, co sprzyja rozwojowi rynku finansowego w Polsce. W rezultacie, decyzje premiera mogą nie tylko wpłynąć na bezpośrednie inwestycje, ale także na ogólną dynamikę rynku.

Przewidywania dotyczące przyszłych inwestycji w obligacje

Patrząc w przyszłość, można przewidywać, że zainteresowanie obligacjami skarbowymi w Polsce będzie rosło. Obserwując aktualne trendy oraz decyzje rządu, wiele wskazuje na to, że inwestorzy będą szukać stabilnych i bezpiecznych opcji lokowania kapitału. Wzrost inflacji oraz niepewność gospodarcza mogą skłonić inwestorów do preferowania obligacji skarbowych, które oferują stałe lub inflacyjne oprocentowanie.

W miarę jak rząd podejmuje kroki w celu wsparcia wzrostu gospodarczego, można oczekiwać, że inwestycje w obligacje staną się jeszcze bardziej popularne. Przewiduje się, że rosnąca liczba inwestorów zainteresowanych obligacjami skarbowymi może prowadzić do dalszego rozwoju rynku obligacji w Polsce, co może przynieść korzyści zarówno dla inwestorów, jak i dla całej gospodarki.

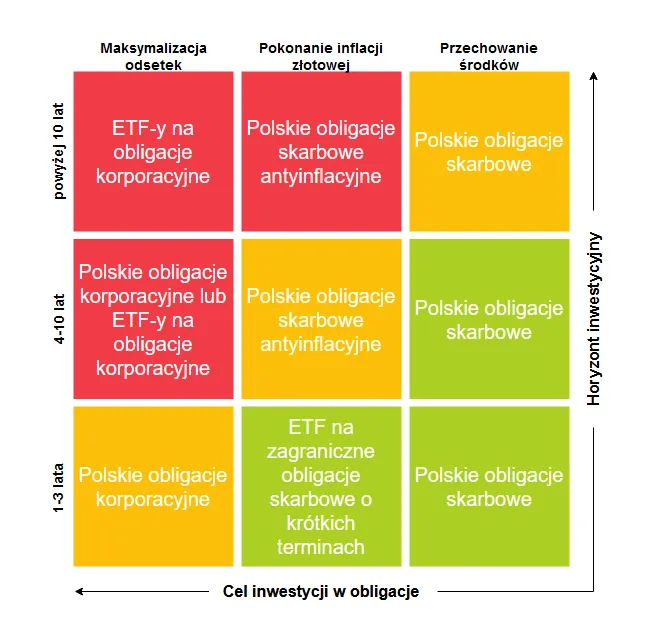

Jak wykorzystać obligacje skarbowe w strategii inwestycyjnej?

Inwestycje w obligacje skarbowe mogą być nie tylko sposobem na zabezpieczenie kapitału, ale również kluczowym elementem w strategii inwestycyjnej. Inwestorzy powinni rozważyć włączenie obligacji do swojego portfela jako formy dywersyfikacji, co pozwala na zminimalizowanie ryzyka związane z bardziej zmiennymi aktywami, takimi jak akcje. Dobrze zbilansowany portfel, w którym obligacje skarbowe stanowią stabilną bazę, może pomóc w osiągnięciu lepszych wyników finansowych w dłuższym okresie.

Warto również monitorować zmiany w polityce monetarnej i gospodarczej, ponieważ mogą one wpłynąć na atrakcyjność obligacji skarbowych. Inwestorzy mogą wykorzystać analizę trendów oraz wskaźników ekonomicznych, aby lepiej ocenić momenty, w których warto zwiększyć inwestycje w obligacje. Na przykład, w okresach niskich stóp procentowych, obligacje mogą stać się bardziej atrakcyjne, a ich wartość wzrosnąć, co może przynieść dodatkowe zyski. W ten sposób, odpowiednie podejście do inwestycji w obligacje skarbowe może przyczynić się do długoterminowego wzrostu majątku inwestora.