Marża bankowa to kluczowy składnik oprocentowania kredytu, który bezpośrednio wpływa na zysk kredytodawcy. Stanowi ona stałą część oprocentowania, która jest dodawana do stawki referencyjnej. Wysokość marży jest ustalana przez bank na podstawie różnych czynników, takich jak zdolność kredytowa klienta, wysokość wkładu własnego oraz wartość nieruchomości. Choć marża pozostaje niezmienna przez cały okres kredytowania, stawka referencyjna może się zmieniać, co wpływa na całkowity koszt kredytu.

W artykule przyjrzymy się, jak banki ustalają wysokość marży kredytowej, oraz jakie czynniki mają na nią wpływ. Zrozumienie tych kwestii pomoże kredytobiorcom lepiej orientować się w kosztach związanych z zaciąganiem kredytów oraz podejmować bardziej świadome decyzje finansowe.

Najistotniejsze informacje:

- Marża bankowa jest stałym składnikiem oprocentowania, który wpływa na zysk kredytodawcy.

- Wysokość marży zależy od oceny zdolności kredytowej klienta, wkładu własnego oraz wartości nieruchomości.

- Marża pozostaje niezmienna przez cały okres kredytowania, podczas gdy stawka referencyjna może się zmieniać.

- Wysoka ocena zdolności kredytowej klienta może prowadzić do niższej marży.

- Większy wkład własny zazwyczaj skutkuje korzystniejszym oprocentowaniem kredytu.

Składnik oprocentowania kredytu jako marża bankowa i jej znaczenie

Marża bankowa to kluczowy składnik oprocentowania kredytu, który stanowi zysk kredytodawcy. Jest to stała część oprocentowania, która jest dodawana do stawki referencyjnej, co oznacza, że wpływa na całkowity koszt kredytu dla klienta. Wysokość marży jest ustalana indywidualnie przez banki i może mieć znaczący wpływ na decyzje kredytowe zarówno dla instytucji finansowych, jak i dla osób zaciągających kredyty.

Dlaczego marża bankowa ma tak duże znaczenie? Dla kredytodawcy jest to główny sposób na generowanie zysku z udzielonych pożyczek. Z kolei dla kredytobiorców, zrozumienie marży pozwala lepiej ocenić, jakie będą całkowite koszty kredytu. Im niższa marża, tym korzystniejsze warunki kredytowe, co jest istotne przy podejmowaniu decyzji o zaciągnięciu zobowiązania finansowego.

Co to jest marża bankowa i jak wpływa na oprocentowanie?

Marża bankowa to różnica między stawką referencyjną a oprocentowaniem, które płaci kredytobiorca. Jest to element, który banki wykorzystują do określenia, ile zyskują na udzielonych kredytach. Wartość marży może się różnić w zależności od banku oraz indywidualnych warunków kredytobiorcy, takich jak jego historia kredytowa czy wysokość wkładu własnego.

- Marża bankowa jest stała przez cały okres kredytowania, co oznacza, że nie zmienia się w trakcie spłaty kredytu.

- Wpływ marży na oprocentowanie jest kluczowy, ponieważ decyduje o całkowitym koszcie kredytu dla klienta.

- Różne banki mogą oferować różne marże, co pozwala kredytobiorcom na porównywanie ofert.

Jak banki ustalają wysokość marży kredytowej?

Banki ustalają wysokość marży kredytowej na podstawie kilku kluczowych metod i kryteriów. Proces ten zaczyna się od oceny ryzyka, które bank podejmuje przy udzielaniu kredytu. Wysokość marży jest często uzależniona od zdolności kredytowej klienta, co oznacza, że osoby z lepszą historią kredytową mogą otrzymać korzystniejsze warunki. Dodatkowo, banki biorą pod uwagę wkład własny oraz wartość nieruchomości, co wpływa na postrzeganą stabilność finansową kredytobiorcy.

Warto zauważyć, że marża jest stała przez cały okres kredytowania, co oznacza, że banki decydują się na jej wysokość na początku umowy. Każda instytucja finansowa może mieć różne podejście do ustalania marży, co sprawia, że klienci powinni dokładnie porównywać oferty różnych banków. W rezultacie, zrozumienie tego procesu może pomóc kredytobiorcom w negocjowaniu lepszych warunków umowy.

Czynniki wpływające na wysokość marży kredytowej

Wysokość marży kredytowej jest kształtowana przez szereg czynników, które banki uwzględniają podczas analizy wniosków kredytowych. Kluczowym czynnikiem jest zdolność kredytowa klienta, która odzwierciedla jego historię płatności oraz obecne zobowiązania finansowe. Innym istotnym elementem jest wkład własny, który wpływa na ryzyko, jakie bank podejmuje przy udzielaniu kredytu. Im wyższy wkład własny, tym mniejsze ryzyko dla banku, co może skutkować niższą marżą.

Dodatkowo, banki analizują wartość nieruchomości oraz długość kredytu, co również wpływa na ustalanie marży. Te czynniki są kluczowe w procesie decyzyjnym banku, ponieważ pomagają ocenić, jak duże ryzyko wiąże się z udzieleniem kredytu. Zrozumienie tych elementów pozwala kredytobiorcom lepiej przygotować się do procesu ubiegania się o kredyt oraz negocjować korzystniejsze warunki.

Jak ocena zdolności kredytowej klienta wpływa na marżę?

Ocena zdolności kredytowej klienta ma kluczowy wpływ na wysokość marży, jaką bank ustala dla danego kredytu. Im wyższa ocena kredytowa, tym mniejsze ryzyko dla banku, co często skutkuje niższą marżą. Klienci z solidną historią kredytową, regularnymi spłatami oraz niskim poziomem zadłużenia są postrzegani jako bardziej wiarygodni, co przekłada się na korzystniejsze warunki kredytowe. W efekcie, banki są bardziej skłonne oferować lepsze stawki marży kredytowej osobom z wysoką zdolnością kredytową.

Rola wkładu własnego w kształtowaniu marży bankowej

Wysokość wkładu własnego ma istotny wpływ na marżę bankową. Klienci, którzy decydują się na wyższy wkład własny, zmniejszają ryzyko, jakie bank podejmuje przy udzielaniu kredytu. To z kolei może prowadzić do obniżenia marży, co sprawia, że kredyt staje się bardziej atrakcyjny finansowo. Z perspektywy banku, większy wkład własny oznacza, że kredytobiorca ma większe zaangażowanie finansowe w nieruchomość, co zwiększa bezpieczeństwo transakcji.

Czytaj więcej: Obniżona stawka odsetek za zwłokę kiedy wejdzie w życie i jak ją obliczyć

Porównanie marży z innymi składnikami oprocentowania kredytu

Marża bankowa jest jednym z kluczowych składników oprocentowania kredytu, ale nie jest jedynym elementem, który wpływa na całkowity koszt pożyczki. W porównaniu do innych składników, takich jak stawka referencyjna, marża pozostaje stała przez cały okres kredytowania, co sprawia, że kredytobiorcy mogą łatwiej planować swoje wydatki. Stawka referencyjna, z drugiej strony, może się zmieniać w zależności od sytuacji na rynku finansowym, co wpływa na wysokość całkowitego oprocentowania. Zrozumienie różnic między tymi składnikami jest kluczowe dla każdego, kto chce świadomie podejść do zaciągania kredytu.

| Składnik | Opis | Stabilność |

|---|---|---|

| Marża bankowa | Stały składnik oprocentowania, który określa zysk banku z kredytu. | Stała przez cały okres kredytowania |

| Stawka referencyjna | Zmieniająca się stawka, na podstawie której oblicza się oprocentowanie kredytu. | Może się zmieniać w czasie |

Jak marża bankowa różni się od stawki referencyjnej?

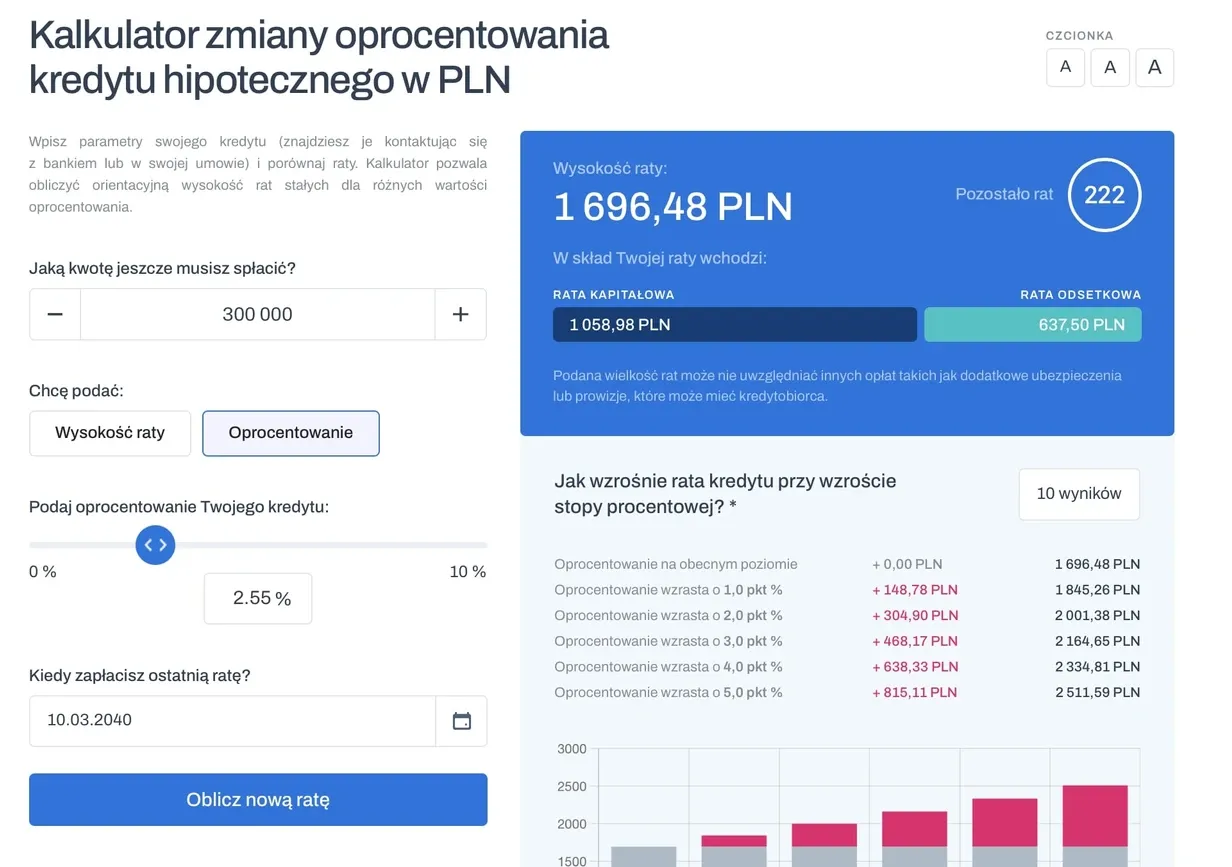

Marża bankowa i stawka referencyjna to dwa różne elementy, które razem tworzą całkowite oprocentowanie kredytu. Marża jest stałym składnikiem, który bank ustala na początku umowy, natomiast stawka referencyjna jest zmienna i zależy od warunków rynkowych. Gdy stawka referencyjna rośnie, całkowite oprocentowanie kredytu również wzrasta, co może wpłynąć na wysokość raty kredytowej. Zrozumienie tej różnicy jest kluczowe dla kredytobiorców, aby mogli lepiej ocenić, jak zmiany na rynku mogą wpłynąć na ich finansowe zobowiązania.

Wpływ zmienności stawki referencyjnej na całkowite oprocentowanie

Zmiany w stawce referencyjnej mają znaczący wpływ na całkowite oprocentowanie kredytu, w tym na wysokość marży bankowej. Kiedy stawki referencyjne rosną, całkowity koszt kredytu również wzrasta, co może prowadzić do wyższych rat miesięcznych dla kredytobiorców. Z drugiej strony, spadek stawki referencyjnej może obniżyć całkowite oprocentowanie, co jest korzystne dla osób spłacających kredyty. Dlatego kredytobiorcy powinni być świadomi, jak te zmiany mogą wpływać na ich zobowiązania finansowe.

- W 2022 roku stawki referencyjne w Polsce wzrosły o 2,5%, co wpłynęło na wzrost kosztów kredytów hipotecznych.

- W 2023 roku, po obniżeniu stawki referencyjnej o 0,5%, wiele banków ogłosiło zmniejszenie oprocentowania kredytów.

- Wzrost stawki referencyjnej o 1% może podnieść całkowite oprocentowanie kredytu hipotecznego średnio o 0,5% do 1% w zależności od banku.

Jak strategia refinansowania może obniżyć koszty kredytu?

Refinansowanie kredytu to technika, która może pomóc kredytobiorcom w obniżeniu całkowitych kosztów kredytu, szczególnie w kontekście zmieniających się stawki referencyjnej. Gdy stawki referencyjne spadają, refinansowanie pozwala na uzyskanie nowego kredytu z niższym oprocentowaniem, co może prowadzić do znaczących oszczędności na odsetkach. Kredytobiorcy powinni regularnie monitorować zmiany stóp procentowych i rozważać refinansowanie, gdy pojawi się korzystna oferta, aby wykorzystać spadające stawki do obniżenia marży bankowej.

Dodatkowo, warto zwrócić uwagę na koszty związane z refinansowaniem, takie jak opłaty notarialne czy prowizje. Kluczowe jest, aby przed podjęciem decyzji o refinansowaniu dokładnie przeanalizować, czy oszczędności na odsetkach przewyższają koszty związane z nowym kredytem. Dzięki odpowiedniej strategii refinansowania, kredytobiorcy mogą nie tylko zredukować swoje miesięczne raty, ale także przyspieszyć spłatę kredytu, co w dłuższej perspektywie przynosi dodatkowe korzyści finansowe.