Zapłata odsetek od zaległości podatkowych może wydawać się skomplikowanym procesem, ale w rzeczywistości istnieje kilka prostych metod, które umożliwiają dokonanie tej płatności bez zbędnych problemów. Odsetki te należy uiścić równocześnie z główną kwotą zaległości, a ich wysokość oblicza się na podstawie określonych zasad. Warto znać różne opcje płatności, aby wybrać tę, która najlepiej odpowiada naszym potrzebom.

W artykule omówimy, jak skutecznie zapłacić odsetki, jakie informacje są niezbędne do poprawnego wypełnienia tytułu przelewu oraz jak wygenerować indywidualny mikrorachunek podatkowy. Dzięki tym wskazówkom unikniesz problemów i kar związanych z nieterminową płatnością.

Kluczowe informacje:

- Odsetki należy zapłacić razem z główną kwotą zaległości podatkowej.

- Dostępne metody płatności to przelew bankowy, płatność w urzędzie skarbowym oraz płatności online przez system e-Urząd.

- W przypadku przelewu bankowego, ważne jest podanie numeru NIP oraz poprawne zatytułowanie przelewu.

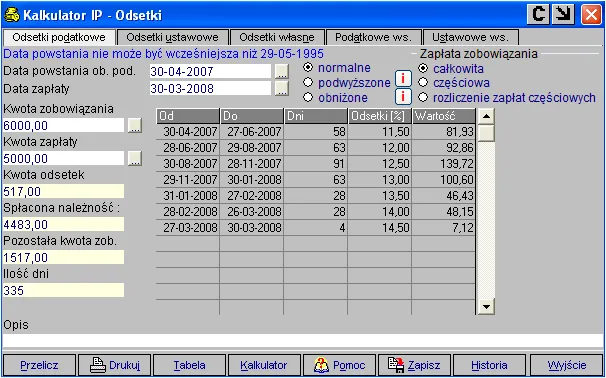

- Odsetki naliczane są od dnia powstania zaległości do dnia zapłaty, a ich wysokość można obliczyć według określonego wzoru.

- Potwierdzenie przelewu jest kluczowe w przypadku ewentualnych kontroli podatkowych.

- W przypadku błędów w naliczeniu odsetek, podatnik ma prawo do odwołania się w ciągu 14 dni od otrzymania decyzji.

Jak skutecznie zapłacić odsetki od zaległości podatkowych bez stresu

Zapłata odsetek od zaległości podatkowych nie musi być skomplikowanym procesem. Istnieje kilka metod, które pozwalają na dokonanie płatności w sposób wygodny i bezproblemowy. Można to zrobić poprzez przelew bankowy, płatność w urzędzie skarbowym lub za pomocą systemu e-Urząd. Wybór odpowiedniej metody zależy od indywidualnych preferencji i sytuacji finansowej podatnika.

Każda z metod ma swoje zalety i wady. Na przykład, przelew bankowy jest wygodny, ale wymaga znajomości numeru NIP oraz poprawnego zatytułowania przelewu. Z kolei płatność w urzędzie skarbowym daje pewność natychmiastowego zaksięgowania, ale może wiązać się z dłuższym czasem oczekiwania w kolejce. Opcja online przez e-Urząd jest szybka i komfortowa, jednak wymaga dostępu do internetu i znajomości systemu.

Wybór najlepszego sposobu płatności odsetek za zaległości podatkowe

Decydując się na metodę płatności, warto rozważyć zalety i wady każdej opcji. Przelew bankowy to jedna z najczęściej wybieranych metod, ponieważ umożliwia łatwe zarządzanie płatnościami zdalnie. Jednak, aby uniknąć błędów, należy pamiętać o podaniu numeru NIP oraz poprawnym tytule przelewu. Płatności w urzędzie skarbowym są natychmiastowe, ale mogą być czasochłonne. Z kolei płatności online są szybkie, ale wymagają znajomości systemu e-Urząd.

- Przelew bankowy: Wygodny sposób płatności, ale wymaga poprawnego zatytułowania przelewu.

- Płatność w urzędzie skarbowym: Natychmiastowe zaksięgowanie, lecz może wiązać się z długim czasem oczekiwania.

- Płatność online przez e-Urząd: Szybka i komfortowa metoda, ale wymaga dostępu do internetu.

Jak poprawnie wypełnić tytuł przelewu, by uniknąć problemów

Aby zapewnić prawidłowe przetwarzanie płatności, tytuł przelewu musi być wypełniony zgodnie z określonymi zasadami. Kluczowe elementy, które powinny się w nim znaleźć, to numer NIP podatnika, rodzaj zobowiązania, okres rozliczeniowy oraz symbol formularza zeznania, na przykład PIT-36 – 01M18R dla podatku dochodowego za styczeń 2018 roku. Ważne jest, aby tytuł był zgodny z tytułem głównej płatności, co ułatwia organom skarbowym prawidłowe zaksięgowanie wpłaty.

Przykłady błędnych tytułów mogą obejmować niepełne informacje, takie jak brak numeru NIP lub niepoprawny symbol formularza. Na przykład, tytuł „Płatność za podatek” jest zbyt ogólny i może prowadzić do nieporozumień. Z kolei tytuł „PIT-36 za styczeń 2022” bez podania numeru NIP również nie będzie wystarczający. Dlatego tak istotne jest, aby każdy element był dokładnie sprawdzony przed dokonaniem płatności.

Jak wygenerować mikrorachunek podatkowy krok po kroku

Aby wygenerować mikrorachunek podatkowy, należy postępować zgodnie z kilkoma prostymi krokami. Po pierwsze, odwiedź stronę internetową Generatora mikrorachunku podatkowego, który jest dostępny na stronie Ministerstwa Finansów. Następnie, wypełnij formularz, podając swój numer NIP oraz dane identyfikacyjne. Po wpisaniu wymaganych informacji, kliknij przycisk „Generuj mikrorachunek”. System wygeneruje unikalny numer konta, na który należy wpłacać podatki. Na koniec, upewnij się, że zapisałeś lub wydrukowałeś swój mikrorachunek, aby mieć do niego łatwy dostęp podczas dokonywania płatności.

Warto również zwrócić uwagę na to, że mikrorachunek jest przypisany do konkretnego podatnika i nie można go używać do płatności za innych podatników. Upewnij się, że wszystkie dane są poprawne, aby uniknąć problemów z księgowaniem wpłat. W przypadku jakichkolwiek trudności, skontaktuj się z obsługą klienta urzędów skarbowych, które mogą pomóc w procesie generowania mikrorachunku.

Jak zabezpieczyć się przed błędami w płatności odsetek

Aby zapewnić prawidłowe przetwarzanie płatności odsetek od zaległości podatkowych, kluczowe jest zachowanie odpowiednich potwierdzeń przelewów. Potwierdzenie płatności stanowi ważny dokument, który może być niezbędny w przypadku ewentualnych kontroli skarbowych lub sporów dotyczących wysokości naliczonych odsetek. Bez tego dokumentu, podatnik może napotkać trudności w udowodnieniu, że dokonał płatności w terminie.

W przypadku, gdy odsetki zostały naliczone błędnie, posiadanie potwierdzenia przelewu umożliwia skuteczne odwołanie się od decyzji urzędów skarbowych. Ważne jest, aby zachować wszystkie dokumenty związane z płatnościami, w tym potwierdzenia przelewów oraz wszelką korespondencję z urzędami. W sytuacji, gdy pojawią się jakiekolwiek niejasności, dobrze jest mieć na wyciągnięcie ręki wszystkie niezbędne dowody.

Rola potwierdzenia przelewu w procesie płatności podatków

Potwierdzenie przelewu jest kluczowym elementem w procesie płatności podatków. Stanowi ono dowód, że podatnik uiścił należność w odpowiednim terminie. W przypadku nieporozumień z organami skarbowymi, to właśnie potwierdzenie może być decydującym dokumentem w sprawie. Dlatego tak ważne jest, aby przechowywać je w bezpiecznym miejscu i mieć do nich łatwy dostęp.

Co zrobić, gdy odsetki zostały naliczone nieprawidłowo

Jeśli podatnik zauważy, że odsetki zostały naliczone nieprawidłowo, powinien podjąć konkretne kroki w celu ich skorygowania. Po pierwsze, należy dokładnie sprawdzić wszelkie dokumenty oraz potwierdzenia płatności, aby upewnić się, że nie ma błędów w obliczeniach. Następnie, podatnik powinien złożyć wniosek o korektę do urzędów skarbowych, wskazując na błędy oraz dołączając odpowiednie dokumenty potwierdzające. Ważne jest, aby wniosek złożyć w ciągu 14 dni od daty otrzymania decyzji o naliczeniu odsetek. W przypadku braku reakcji ze strony urzędów, można również skorzystać z możliwości odwołania się od decyzji.

| Krok | Opis |

|---|---|

| 1 | Sprawdź dokumenty i potwierdzenia płatności. |

| 2 | Złóż wniosek o korektę do urzędów skarbowych. |

| 3 | Dołącz wszystkie niezbędne dokumenty potwierdzające błędy. |

| 4 | Upewnij się, że wniosek został złożony w ciągu 14 dni. |

| 5 | W przypadku braku reakcji, rozważ odwołanie się od decyzji. |

Czytaj więcej: Jak naliczać odsetki ZUS i uniknąć nieprzyjemnych konsekwencji

Jak unikać przyszłych błędów w naliczaniu odsetek podatkowych

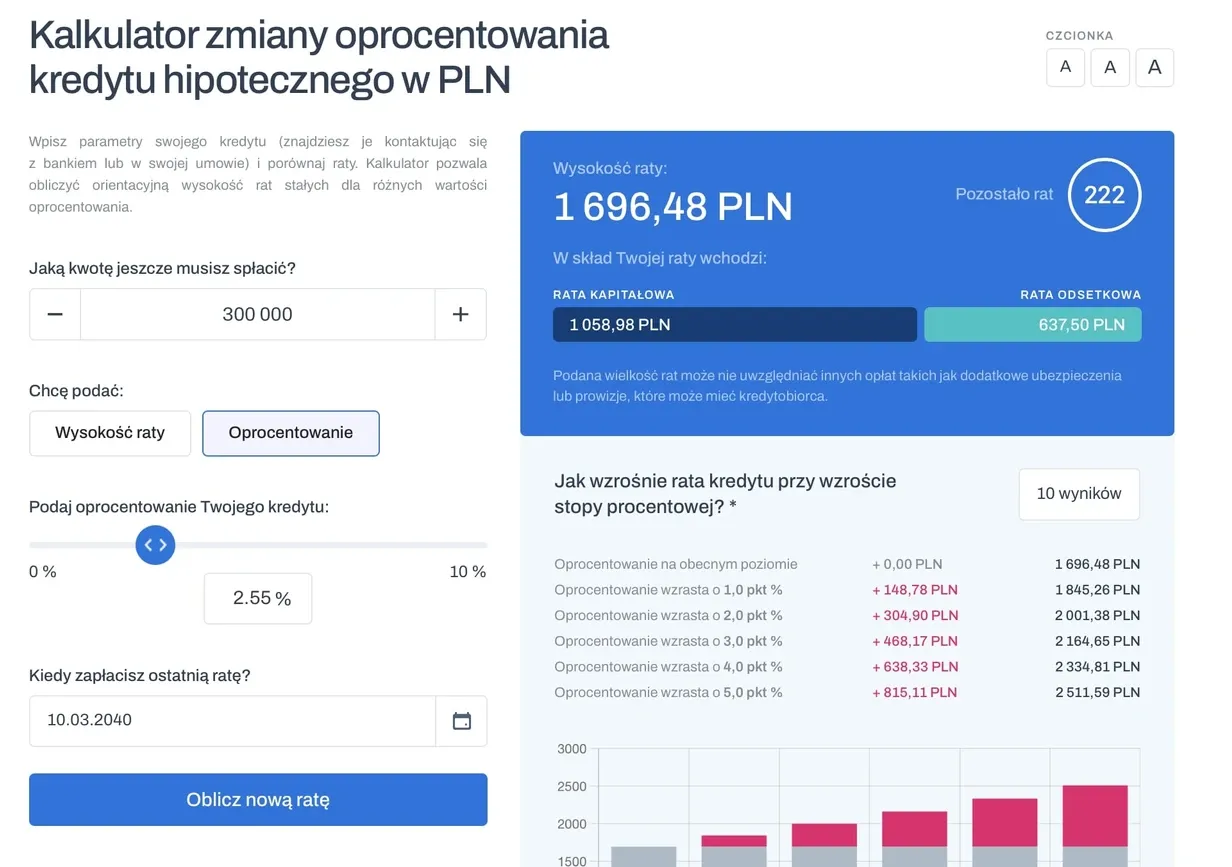

Aby skutecznie unikać problemów z naliczaniem odsetek podatkowych w przyszłości, warto wdrożyć kilka praktycznych strategii. Po pierwsze, regularne monitorowanie swojego stanu rozliczeń podatkowych oraz terminów płatności może pomóc w identyfikacji potencjalnych błędów zanim staną się one problemem. Używanie aplikacji do zarządzania finansami, które automatycznie przypominają o zbliżających się terminach oraz obliczają odsetki, może znacząco ułatwić ten proces.

Dodatkowo, warto zainwestować czas w edukację na temat aktualnych przepisów podatkowych oraz zmian w stawkach odsetek. Śledzenie informacji na stronach internetowych Ministerstwa Finansów oraz uczestnictwo w webinarach lub szkoleniach dotyczących prawa podatkowego mogą dostarczyć cennych wskazówek i pomóc w lepszym zrozumieniu systemu. Dzięki tym działaniom, podatnicy będą lepiej przygotowani do zarządzania swoimi zobowiązaniami podatkowymi i unikania przyszłych błędów.